Les marchés financiers génèrent leur propre folie. Les bulles financières à répétition (immobilière, de l’Internet, de la dette souveraine, des subprimes…) font exploser l’économie réelle et plongent les ménages dans la précarité financière.

Depuis des années, le chômage naît sur les marchés financiers. Ceux-ci ont été « dérégulés » depuis le début des années 1980 à un point qui ferait frémir, pour peu que nous soyons informés sur ce point. Le « jargon » du monde de la finance est fait pour tenir à distance le commun des mortels. Il est tellement abscons qu’il décourage même les plus motivés d’essayer de comprendre ce que les entreprises financières fabriquent dans leur arrière-cuisine. C’est cette mixture, pourtant, qui va à un moment ou un autre se transformer en crise financière.

Mais « les marchés », cette entité éthérée, ont un point positif. Ils permettent de se faire une idée à peu près précise de la santé des entreprises qui y sont cotées. En effet, celles-ci sont tenues de publier des rapports annuels très détaillés sur leur stratégie, leurs comptes et les rémunérations de leurs dirigeants. Or, Altice n’est plus cotée, à l’exception de sa filiale américaine. Pour savoir comment le groupe est géré, il faut se tourner vers certains analystes peu connus, ceux des agences de notation. Explications.

#DRAHILEAKS

Patrick Drahi est un homme d’affaires puissant. 11e fortune française bien que domicilié en Suisse, il est à la tête du groupe Altice. Un empire tentaculaire qui réunit notamment des entreprises de télécom (SFR, Cablevision…), des médias (BFM TV, RMC…) ou de commerce d’art (Sotheby’s)…

Courant août 2022, le groupe de hackers russes Hive a mis en ligne dans un recoin caché d’Internet des centaines de milliers de documents piratés à Altice après avoir échoué à faire chanter l’homme d’affaires. Reflets, Blast et StreetPress se sont associés pour explorer ces leaks.

Les documents mettent en lumière un groupe industriel complexe, implanté dans des pays très souples en matière fiscale et très endetté. Ils donnent incidemment à voir le train de vie faramineux d’une famille aussi discrète que riche. Bien loin de la fin de l’abondance annoncée par Emmanuel Macron.

#DrahiLeaks : Inscrivez-vous à notre newsletter pour rester informé.

Altice n’est pas en bourse

Être coté sur un marché financier, c’est pour une entreprise la possibilité de lever des fonds de manière colossale. Exemple : une société qui vaut deux millions décide d’émettre cinq millions d’actions à deux euros qu’elle va coter sur la place de Paris. Paf. En quelques instants, elle dispose de dix millions si ses actions sont achetées par les investisseurs. Mais à grand pouvoir, grande responsabilité, comme disait Nietzsche…

Les entreprises qui font ce choix – se financer par la Bourse – doivent se plier à une forme de transparence afin que les investisseurs placent leur argent sans qu’on ne leur cache une situation désastreuse. Cette transparence, très relative, n’a pas empêché de nombreux scandales financiers liés à des boîtes qui trichaient sur leur santé réelle. Mais tout de même : entre une entreprise cotée tenue de « mettre à nu » ses comptes et une autre qui agit dans une grande opacité, la prudence recommande plutôt la première.

Altice a quitté la cote d’Amsterdam en 2020. Le groupe appartient désormais à 100% à Patrick Drahi. Cela n’est pas sans conséquence. D’abord, quand Altice verse des dividendes, elles tombent donc dans sa poche. Ensuite, Patrick Drahi peut diriger son groupe comme il l’entend puisqu’il n’a plus d’actionnaires à qui rendre des comptes. Cerise sur le gâteau, son empire n’est plus soumis à la même transparence financière. Il peut donc garder pour lui des indicateurs qui seraient « négatifs ».

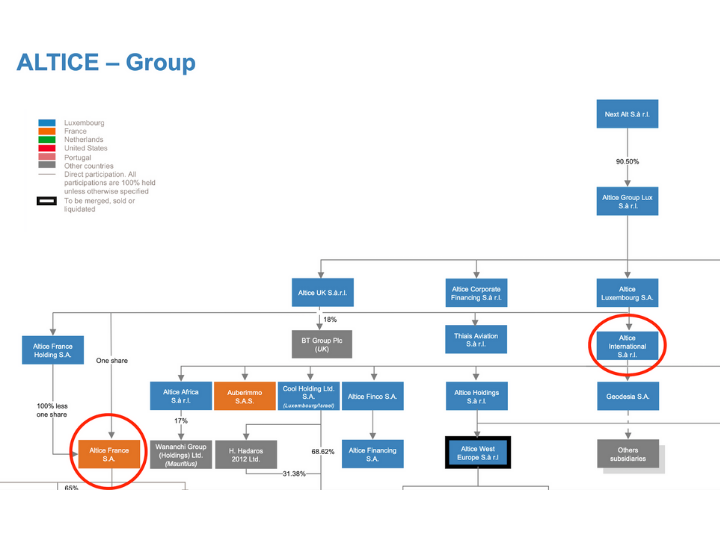

Les dernières analyses de Moody’s, l’une des principales agences de notation, concernent deux sociétés du groupe Altice : Altice International S.a.r.l. et Altice France Holding S.A. / Crédits : DrahiLeaks

Un groupe très endetté

S’il n’est pas communiqué officiellement, le niveau de dettes que supporte Altice interroge. Devant les sénateurs, auditionné dans le cadre de la commission sur la concentration des médias dans les mains de quelques milliardaires, Patrick Drahi a eu une phrase rigolarde :

« Je dors mieux avec mes 50 milliards de dettes qu’avec les 50.000 que j’avais à mes débuts ! »

En creux, l’homme d’affaires explique qu’avec un tel montant ses financiers sont dans une situation délicate : si Altice devait faire faillite, tout le monde ou presque préférerait remettre au pot plutôt que de tout perdre. C’est le principe du « too big to fail » – trop gros pour faire faillite. Cette expression généralement appliquée aux grandes banques vaut aussi pour des sociétés très endettées. En réalité, selon les documents consultés par Reflets, StreetPress et Blast, l’endettement du groupe avoisinait plutôt les 70 milliards en 2019.

Un groupe peut-il fonctionner sans problème avec un tel niveau d’endettement ? Pourquoi pas, si l’argent entre par ailleurs dans des proportions suffisantes. Mais comment savoir, avec une société qui n’est pas soumise à la transparence financière ? Comment être sûr que des informations importantes ne sont pas cachées ?

Des analystes s’intéressent tout de même aux entreprises non cotées. Un groupe comme Altice émet en effet des titres qui s’échangent sans être cotés. C’est de la dette. Une partie des 50 milliards évoqués par Patrick Drahi devant les sénateurs sont en fait des « obligations »). À la différence d’une action, une obligation n’est pas une part de capital mais un bout de dette que la société doit rembourser à échéance, et pour lequel elle verse une rémunération annuelle aux investisseurs.

Parmi les analystes qui auscultent ces titres et leurs émetteurs, on trouve les agences de notation. Celles-ci avaient fait couler beaucoup d’encre pendant la crise de la dette souveraine puisque les bons et mauvais points qu’elles distribuaient avaient des effets parfois dévastateurs sur la crise en cours. Leurs études sont souvent une mine.

Altice, le mauvais élève

Nous nous sommes procuré les dernières analyses de Moody’s, l’une des principales agences de notation. Elles concernent deux sociétés du groupe Altice : Altice International S.a.r.l. et Altice France Holding S.A. On est loin d’une analyse complète du groupe mais cela donne une idée de son état général.

Commençons par la note attribuée par Moody’s. Pour Altice International S.a.r.l, l’agence décerne en juin 2022 un B2 avec perspective négative, sur une échelle allant de Aaa à C – ramené sur 20, cela équivaudrait à un 6,5. Pas brillant : on est ici dans l’ancienne catégorie « junk bonds » (ou « obligations pourries », en français).

Mais attention, l’investissement est une discipline surprenante… « Pourri » ne veut pas dire qu’il ne faille pas investir. Cela peut devenir une belle opportunité si la situation s’améliore à terme. Mais clairement, ce n’est pas une note incitative dans l’échelle de notation des agences. « B2 est considéré comme un non investment grade », note un analyste.

L’introduction de l’analyse de Moody’s démarre pourtant sur une remarque positive. Les analystes estiment que la « note B2 d’Altice International S.a.r.l., assortie d’une perspective négative, reflète principalement la diversification géographique de l’entreprise et sa forte position sur le marché dans les pays où elle opère, son infrastructure riche en fibres bien investie ». Ils pointent également le fait que l’entreprise dispose de liquidités adéquates ou qu’elle n’a pas d’échéances importantes pour sa dette jusqu’en 2025. En clair, pas de coup de massue sur ses emprunts avant deux ans. Enfin, c’est un peu plus technique, les experts de Moody’s soulignent son engagement à « maintenir son ratio dette nette/“EBITDA”:https://bit.ly/3KSEtXT (1) à 4,0×-4,5× (4,5x pour les 12 mois se terminant en mars 2022) ».

Pour Moody’s, Altice a des points forts :

« Sa taille et sa diversification géographique, une position forte en tant qu’entreprise convergente sur les marchés où elle opère, la forte contribution de Teads, un profil avec une maturité de la dette à long terme. »

Mais les analystes douchent très vite le lecteur : « La note est limitée par la structure du capital à fort effet de levier, avec un ratio Moody’s dette/EBITDA (2) ajusté de 6,4 en 2021, la faiblesse du flux de trésorerie disponible, la complexité de la structure du groupe, les conditions de marché concurrentielles et les ressources de gestion limitées, compte tenu de la complexité du groupe. »

En clair, Moody’s note que l’entreprise est très fortement endettée selon ses critères spécifiques (2). Les analystes financiers considèrent généralement qu’un ratio dette/EBITDA ajusté est acceptable lorsqu’il est inférieur à 3,5. Altice est largement au-dessus et fait moins bien que ses concurrents.

Les périls de la dette

« L’entreprise est très endettée, elle me fait penser à des exemples de boîtes qui finissent par exploser à un moment ou à un autre comme Vivendi de la grande époque, sous Messier, ou Casino-Rallye avec Jean-Charles Naouri. Il y a une boulimie de rachats mais les résultats ne suivent pas », explique un analyste que nous avons rencontré. « Ici, clairement, le free cash flow, c’est-à-dire les ressources financières disponibles produites par la boîte pour rembourser sa dette, ne permettront jamais de rembourser ce montant. Si l’on raisonne uniquement au niveau de Altice France Holding, qui porte 31 milliards de dettes, il faudrait 333 ans pour apurer l’intégralité de sa dette. Autant dire que ça n’arrivera pas. »

Une montagne de dettes, a priori irremboursable donc. La question vient automatiquement à l’esprit : comment tenir ? « Il faut des conditions du marché très favorables pour obtenir un refinancement, qui devrait d’ailleurs intervenir en 2028-2029, le gros de l’endettement arrivant à terme à cette date », complète notre analyste :

« Cela implique que l’on ne connaisse pas une forte hausse des taux, que les investisseurs soient toujours intéressés par ce type d’emprunts à risque/rendement élevé et qu’Altice ne les effraient pas à cette date-là. »

Autant de points de suspension sur l’avenir de l’empire Drahi :

« Bien sûr, il y a aussi la possibilité de vendre des actifs. Mais là encore, il y a des incertitudes : est-ce que les conditions de marché seront favorables lors de leur mise en vente ? Les actifs auront-ils une valeur suffisante ? Et évidemment, attention à ne pas vendre les “bijoux de famille”. »

Dans leur synthèse, à la rubrique « points faibles », les analystes de Moody’s soulignent « la concurrence intense sur les marchés couverts par l’entreprise, une structure de capital à fort effet de levier (3), un faible flux de trésorerie disponible, de faibles ressources de management, une structure complexe du groupe et une politique financière agressive ». Ils ne voient pas beaucoup d’éléments pour que leur note s’améliore à court terme. En termes diplomatiques, ils soulignent au contraire qu’elle pourrait être abaissée.

Un management erratique

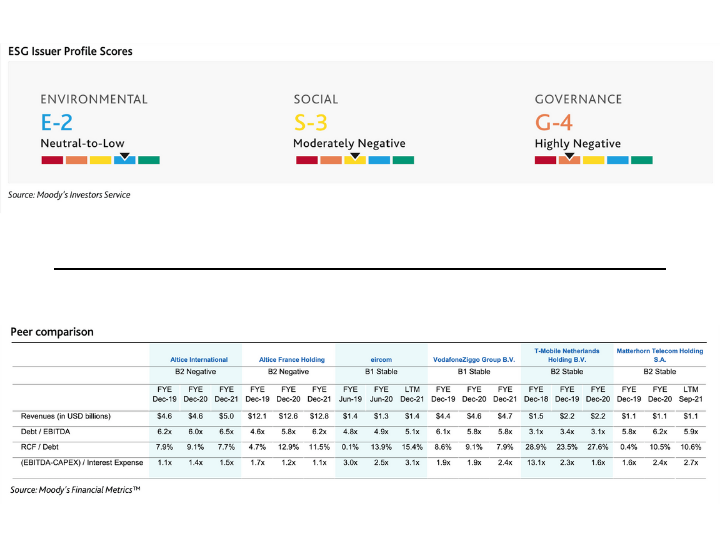

Les experts de l’agence Moody’s sont particulièrement inquiets sur le volet management. « Malgré l’engagement à respecter un objectif d’effet de levier net de 4,0×-4,5x, le risque de gouvernance est élevé (G-4) en raison de la combinaison d’un risque d’événement pour les détenteurs d’obligations suite à une stratégie de fusion et d’acquisition et à des politiques d’allocation de capital imprévisibles, de ressources de gestion limitées et de la complexité du groupe dans un contexte de fuite de liquidités en dehors du groupe restreint. Des inquiétudes supplémentaires en matière de gouvernance reflètent la concentration de l’actionnariat, Altice International étant entièrement contrôlée par l’entrepreneur français Patrick Drahi. »

Il faut lire entre les lignes du langage courtois des notes des agences de notation. Dans le monde feutré de la haute finance, personne ne veut se fâcher avec personne. En termes moins prévenants, Moody’s s’inquiète pour les détenteurs d’obligations d’Altice. Notamment parce que le groupe a une politique de fusions et d’acquisitions erratique : personne ne sait quand, comment et pourquoi Patrick Drahi va décider d’acheter une entreprise, pour des montants souvent faramineux, en faisant appel à l’endettement. Par ailleurs, notent les analystes en termes toujours feutrés, le management est concentré dans les mains de quelques proches du milliardaire qui lui sont très redevables. Enfin, ils s’inquiètent de la « complexité » du groupe. Une manière de souligner que les entreprises changent régulièrement, de nom, d’objet social, de pays.

Pour le lecteur qui ne saisirait pas les allusions des analystes lorsqu’ils évoquent la gouvernance un tantinet inquiétante, il suffit de lire le tableau qui place Altice en regard de ses concurrents.

Les analystes de l’agence Moody's sont inquiets en matière de management et de gouvernance. / Crédits : DrahiLeaks

Quand Altice obtient une note B2 avec perspective négative, ses concurrents sont plutôt sur un B1 stable.

Pour comprendre la réticence de Moody’s, il faut encore une fois traduire leur jargon. Moody’s évoque un ratio dette nette/EBITDA visé par Altice à 4 ou 4,5 fois. En français courant, cela veut dire qu’il faudrait à Altice International S.a.r.l. un peu plus de quatre ans pour rembourser sa dette si elle affectait à ce remboursement tout l’EBITDA. Qu’est-ce que l’EBITDA ? C’est l’argent généré par l’entreprise avant paiement des intérêts financiers (coût de sa dette), impôts, dépenses en capital (investissements, qui peuvent être importants dans les télécoms)… Bref, c’est impossible.

Ce rapport dette nette/ EBITDA est une unité de mesure comme une autre pour les financiers mais il ne reflète pas une réalité « possible ». Le free cash flow (FCF) est ce qui reste après ces dépenses incontournables. De l’argent disponible pour rembourser de la dette ou… verser des dividendes. C’est plutôt cet indicateur qu’une banque va regarder au moment de prêter. Or, Altice International S.a.r.l avait un FCF de -502 millions en 2018, de -32 millions en 2019, de +34 millions en 2020, de -78 millions en 2021. Il devrait repasser en positif à 79 millions en 2022. « Imaginez une hausse de 1% du coût de la dette sur dix milliards. Cela siphonne tout le FCF », relève un spécialiste.

En période de remontée des taux, avec un besoin de refinancement en 2025, puis en 2028 et 2029, la remarque est inquiétante. Pour Altice France Holding S.A, la situation est la même, très compliquée selon les analystes de Moody’s.

Pas de quoi vous rassurer un banquier ou un investisseur…

(1) Ce ratio financier mesure la capacité d’une entreprise à rembourser ses dettes. Il calcule le montant de la dette d’une entreprise par rapport à son bénéfice avant intérêts, impôts et amortissements (EBITDA).

(2) Le ratio dette ajustée/EBITDA de Moody’s est un ratio financier qui mesure la capacité d’une entreprise à rembourser ses dettes, en tenant compte de l’effet des différents ajustements effectués par l’agence de notation. Ce ratio calcule le montant de la dette d’une entreprise par rapport à son bénéfice avant intérêts, impôts et amortissements (EBITDA), corrigé de certains éléments que Moody’s considère comme non récurrents ou exceptionnels. Ces ajustements peuvent inclure des éléments tels que des charges non récurrentes. Le ratio qui en résulte donne une idée du niveau d’endettement d’une entreprise et de sa capacité à couvrir ses obligations par ses bénéfices.

(3) portion d’une entreprise détenue par les créanciers par rapport à la quantité des actifs de l’entreprise détenus par les actionnaires.

Enquête d’Antoine Champagne. Illustration de Une de Caroline Varon.

Contacté, Patrick Drahi n’a pas répondu à nos questions

Depuis plusieurs mois maintenant, cinq journalistes aidés d’analystes financiers et de juristes, épluchent les millions de pages des DrahiLeaks. Un travail au long court qui coûte cher et auquel il faut ajouter les frais juridiques : relectures par les avocats des articles et procès.

Pour y faire face, nous avons créé ensemble une cagnotte de soutien. Chaque euro versé servira exclusivement à financer cette investigation, car on n’a pas prévu de s’arrêter là. Rendez-vous dans quelques mois pour de nouvelles révélations.

NE MANQUEZ RIEN DE STREETPRESS,

ABONNEZ-VOUS À NOTRE NEWSLETTER